In Zombie-Filmen wollen die Hauptakteure einfach nicht zur Ruhe kommen. Ähnliches scheint für die Diskussion um die Anwendung der International Financial Reporting Standards (IFRS) im Einzelabschluss zu gelten, die sich in unregelmäßigen Abständen gleichsam immer wieder aus dem Grabe erhebt, um am Ende wieder eingebettet zu werden. Derzeit greift der für die Auslegung und Weiterentwicklung der Rechnungslegung eingerichtete DRSC (Deutsches Rechnungslegungs Standards Committee e.V.) das schon während der Bilanzrechtsmodernisierung (BilMoG) beerdigte Thema wieder auf. Dabei stellt sich auch aus Sicht mittelständischer Genossenschaften die Frage, ob es sich bei der Idee der Freigabe der IFRS für den Einzelabschluss tatsächlich um einen Untoten handelt oder ob die Zeit dafür nunmehr reif ist.

IDRSC-Studie

In der Studie „Evaluation der Anwendung der IFRS in Deutschland“ greift der DRSC derzeit erneut das Thema einer Option zur befreienden Anwendung der IFRS im Jahresabschluss auf, wobei im Rahmen von Gruppeninterviews die Pros und Contras näher beleuchtet werden sollen. Das DRSC möchte neben „der Motivation zur Anwendung und den damit verbundenen Herausforderungen aus Sicht der Ersteller […] auch die Nutzerperspektive sowie die konzeptionellen Wechselwirkungen mit den vielfältigen Funktionen der Finanzberichterstattung“ in den Fokus nehmen und sieht dafür folgende Anlässe:

- den IASB Exposure Draft ED/2021/7 Subsidiaries without Public Accountability: Disclosures,

- die Einführung einer globalen Mindeststeuer, bei der die IFRS relevant sein könnten,

- den Comprehensive Review des IFRS für kleine und mittelgroße Unternehmen („IFRS für KMU“).

Wie schon in der Vergangenheit ausführlich dargelegt (vgl. Haaker, German Law Journal 2012, S. 637-658; Haaker, ZfgG 2009, S. 198-218), ändern die neuen Anlässe wenig an dem altbekannten Für und Wider einer Anwendung der IFRS im Einzelabschluss, die bereits heute gemäß § 325 Abs. 2a HGB für Offenlegungszwecke möglich wäre, wobei diese Option in der Bilanzierungspraxis nicht genutzt wird, was an der Notwendigkeit eines reinen Informationsabschlusses nach IFRS auf Einzelabschlussebene zweifeln lässt. Wäre für Informationszwecke neben der nach § 315e Abs. 3 HGB für alle Mutterunternehmen möglichen befreienden Aufstellung eines Konzernabschluss nach IFRS die Publikation eines Einzelabschlusses nach IFRS in irgendeiner Form von Interesse, würde die Möglichkeit zur Offenlegung nach § 325 Abs. 2a HGB zumindest gelegentlich genutzt werden. Es besteht offensichtlich kein Bedarf an einem IFRS-Einzelabschluss für Informationszwecke, zumal dem (IFRS-)Konzernabschluss diese Funktion zukommt.

Anwendungs-probleme

Zudem sind die Regelungen der IFRS mit zahlreichen Anwendungsproblemen behaftet. Die Goodwill-Bilanzierung nach IFRS (Stichwort: impairment only-approach) und die Fair-Value-Bewertung standen nicht umsonst immer auf der „to-do“-Liste der Deutschen Prüfstelle für Rechnungslegung (DPR). Hinzu treten für den Einzelabschluss nach IFRS etwa folgende Unwägbarkeiten:

- Insbesondere bei einer Holding müssten die im Einzelabschluss nicht zu konsolidierenden Anteile an verbundenen Unternehmen wohl zum Fair Value bewertet werden, die bei Börsennotierung erheblichen kurzfristigen Schwankungen unterliegen können, welche angesichts der naturgemäß langfristigen Anlageabsicht die Vermögens- und Ertragslage bis zur Unkenntlichkeit verzerren würden.

- Bei nicht börsennotierten Anteilen sind periodische Schätzungen des Unternehmenswerts erforderlich, die bislang den IFRS Konzernabschlusserstellern „nur“ bei Minderheitenanteilen erheblich Probleme bereiten.

- Im mehrstufigen Konzern stünde die sog. phasengleiche Dividendenrealisierung in Frage, wodurch sie im Zweifel beim obersten Mutterunternehmen erst nach einem oder mehreren Geschäftsjahren erfolgen könnte, wenn sie einen formellen Ausschüttungsbeschluss voraussetzt.

Irreführende Ergebnis-schwankungen

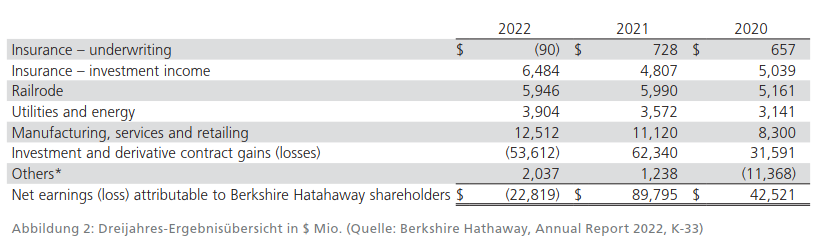

Welche „Fehlsignale durch unrealisierte Fair-Value-Gewinne“ (Haaker, IRZ 2023, S. 265 ff.) analog zu den IFRS drohen, stellte jüngst der Value Investor Warren Buffett in seinem Aktionärsbrief heraus (vgl. Abbildung 1):

„The GAAP earnings are 100% misleading when viewed quarterly or even annually. Capital gains, to be sure, have been hugely important to Berkshire over past decades, and we expect them to be meaningfully positive in future decades. But their quarter-by-quarter gyrations, regularly and mindlessly headlined by media, totally misinform investors.“ (Buffett, Letter to Berkshire Shareholders 2022, S. 5)

Abbildung 1 verdeutlicht die hohe Volatilität der Ergebnisse unter Berücksichtigung der Fair-Value-Schwankungen (GAAP Earnings) im Vergleich zu einer um die unrealisierten Fair-Value-Gewinne und Verluste bereinigten „nachhaltigen“ Ergebnisgröße (Operating Earnings). Entsprechendes gilt im Jahresabschluss, wie in Abbildung 2 gezeigt wird:

„Investment and derivative contract gains (losses) in each of the three years presented predominantly derived from our investments in equity securities and included significant net unrealized gains and losses from market price changes. We believe that investment gains and losses on investments in equity securities, whether realized from dispositions or unrealized from changes in market prices, are generally meaningless in understanding our reported quarterly or annual results or evaluating the economic performance of our operating businesses. These gains and losses have caused and will continue to cause significant volatility in our periodic earnings.“ (Berkshire Hathaway, Annual Report 2022, K-34.)

Gläubigerschutz-probleme

Irreführende Ergebnisschwankungen gäbe es vor allen im IFRS-Einzelabschluss. Die Hauptargumente gegen den IFRS-Abschluss bleiben aber die Bilanzierungszwecke des Gläubigerschutzes durch Ausschüttungsbemessung und das nach dem Maßgeblichkeitsprinzip zu beachtende Gebot einer gleichmäßigen Besteuerung im Einklang mit der steuerlichen Leistungsfähigkeit. Zudem kommt dem Einzelabschluss eine Reihe von anderen Funktionen im Gesellschaftsrecht zu, welche der IASB als internationaler Standardsetzer gar nicht berücksichtigen kann (vgl. Barckow, IRZ 2023, S. 251).

Insbesondere machen unrealisierte Fair-Value-Gewinne den IFRS-Abschluss für Ausschüttungs- und Besteuerungszwecke unbrauchbar. Deren Ausschüttung steht der Gläubigerschutz entgegen. Die Besteuerung unrealisierter Vermögensmehrungen gleicht einer Substanzsteuer, welche schon wegen den daraus folgenden Liquiditätsproblemen (Besteuerung vor erhoffter Realisation) nicht dem Leistungsfähigkeitsprinzip entspricht. Bei optionaler Anwendung würden gleiche Sachverhalte je nach HGB- und IFRS-Anwendung unterschiedlich besteuert werden, was verfassungsrechtlich fraglich wäre, und es entstünde ein Zwei-Klassen-Gläubigerschutz (HGB- vs. IFRS-Ausschüttung).

Fazit

Werden die IFRS erst einmal im Einzelabschluss kapitalmarktorientierter Unternehmen angewendet, werden irgendwann Forderungen nach einer allgemeinen IFRS-Freigabe oder sogar nach einer IFRS-Pflicht auf der Tagesordnung stehen. Spätestens dann wird auch der Mittelstand inklusive der genossenschaftlichen Unternehmen betroffen sein. Es lohnt sich daher für den genossenschaftlichen Mittelstand, die Entwicklung der IFRS weiterhin kritisch zu begleiten oder zumindest nicht gänzlich aus den Augen zu verlieren. Für kapitalmarktorientierte Konzerne gehören die IFRS – mit allen damit verbundenen Problemen – zum Pflichtprogramm und mittelständische Bilanzierer haben eine schleichende Unterwanderung des Rechnungslegungsrechts durch ein entsprechendes Gedankengut oder – wie die aktuelle Diskussion belegt – sogar eine Anwendung der IFRS im Einzelabschluss zu befürchten.

Grundsatz

Grundsatz  Grundsatz

Grundsatz  Grundsatz

Grundsatz